「ロサンゼルスやオレンジカウンティで理想の住まい」を。

全米最大手の不動産会社ケラーウィリアムズが日本語で南カリフォルニアの魅力的な物件をご紹介します。

ペット可、学区の良い新築物件からリフォーム済みの一戸建て、豪華なマンションやコンドミニアムまで、あなたのご希望に合った住宅が見つかるはずです。

予算100万ドル以下の安い不動産から高級住宅まで、プール付き、駐車場完備、家具付き賃貸など、様々な条件でお選びいただけます。

安全で便利なエリア、自然が多い地域に住みたい方にもぴったりの物件を取り揃えていますので、

南カリフォルニアで住宅購入をご希望の方は、こちらのレターから詳細をご確認ください。

■■■■■■■■■■■■■■■■■■■■■■■■■■

こんにちは。アメリカで不動産エージェント兼コンサルタントとして働く佐藤です。

昨日までは米連邦準備理事会(FRB)が定める金利のモーゲージ(mortgage)に与える影響についてグラフと数字で検証し、

- 同じ融資額

- 同じ頭金

- 同じ返済期間

であっても

金利1%

と

金利5.25%

では借金の総額に

$149,405.59

もの差額が出てしまうことを確認しました。

「金利が安いから家は今が買い時だ」

「金利はかなり高い。今は賃貸のままにしておこう」

「金利が高くなりつつあるけれど、今のレベルならまだ大丈夫」

このような心理で金利の上下により

金利が上がる ⇒ 不動産需要が少なくなる(買い控える) ⇒ 不動産価格が下がる

金利が下がる ⇒ 不動産需要が増える(購入意欲が増す) ⇒ 不動産価格が上がる

という式が出来上がってきます。

そもそも米連邦準備理事会(FRB)はこのようなある意味経済心理学の動きを狙って金利を上下させています。

そこで、このように物件価格に影響してくる金利ですが

「モーゲージ(mortgage)の際の借入金に影響する」

というレベル理解を留めてよいのは居住用住宅を購入するような時のみであり、投資家としてはもう少し幅を広げて金利が大きく影響する要素を把握しておく必要があります。

事実、金利の動きはモーゲージ(mortgage)以外にも

- キャピタル・フロー(資本の流れ)

- キャピタル(資本)

- 投資利益率

の3点に影響してくるのです。今日はこれらを深堀していきます。

指標としてのインカムアプローチ(Income approach)

まずは

- キャピタル・フロー(資本の流れ)

- キャピタル(資本)

- 投資利益率

の3点に影響する理由を掘り下げていきます。

以前、「BPO(Broker’s Price Opinion:ブローカー提案価格)とは?」の項で不動産価値を算定するのにアメリカの不動産鑑定士が使用する3つの手法、

- Sales comparison approach(セールス・コンパリソン・アプローチ:販売価格比較接近法)

- Cost approach(コスト・アプローチ:費用接近法)

- Income approach(インカム・アプローチ:収入接近法)

についてお伝えさせて頂きました。金利がもたらす投資活動への影響を理解する上で投資家として最もよくその概要を理解しておかなければならないのは上記3つの手法のひとつ、

Income approach(インカム・アプローチ:収入接近法)

です。

すなわち購入する物件が商業物件であれ住宅物件であれ、「家賃」という収入が入る物件なのであれば不動産価値としては

Income approach(インカム・アプローチ:収入接近法)

をもって、「この物件はどれだけ稼げるのか?投資に対してどれだけ利益をもたらしてくれるのか?」という指標で価値を算定することになり、このインカム・アプローチの手法に網羅される数字には金利に影響されるものが多く含まれているのです。

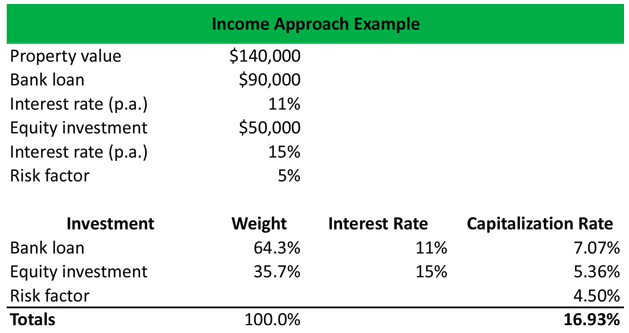

一般に公開されているこちらのサイトの例を参考に考えてみましょう。このサイトから図を拝借させて頂きます。

(出典:myaccountingcourse.comより)

上から順に

- Property value(物件価値)

- Bank loan(銀行ローン)

- Interest rate(年利)

- Equity investment(投資額、頭金)

- Interest rate(投資利益率)

- Risk factor(損失率)

と訳しておきます。

このページでは減価償却、利息、税金の3つを差し引く前の純収益(Net Operating Income)を$8,500として計算していますがインカム・アプローチで全体像を俯瞰した場合にはっきりと見えてくるのは、金利が影響するのはこのの中でも

②Bank loan(銀行ローン)

④Equity investment(投資額、頭金)

⑤Interest rate(投資利益率)

の3つになります。

銀行ローンへの影響

端的には米連邦準備理事会(FRB)は銀行が抱える融資資金に影響を及ぼしてきます。融資は現金を資金とする前提ですから、その融資用の準備金が多ければ多いほどたくさんの法人・個人に融資が可能となり、反対に融資用資金が少なければ法人・個人に融資できる金額が少なくなるわけです。

銀行側としてはその融資資金を確保しよう他の銀行から借用する場合もありますが、結局はこの時の銀行間の融資もそこには利子が発生し、その利子は金利に影響されてしまいますので金利が高い時にはおいそれと準備金を増やすことが出来ず、

金利が高くなる ⇒ 銀行の準備金が少なくなる ⇒ 融資枠が少なくなる ⇒ 融資額が少なくなる

金利が低くなる ⇒ 銀行の準備金が多くなる ⇒ 融資枠が広がる ⇒ 融資額を多く出来る

という形が生まれてくるのです。

投資額、頭金への影響

上記のように銀行内の現金の増加や不足に伴い、投資家が受けられる融資額が大きく左右されてきます。

物件価格に対する借入金の割合をLoan To Value(ローン・トゥー・バリュー)といい、例えば

物件価格:$200,000

借入金:$150,000

であれば

Loan To Value(ローン・トゥー・バリュー) = 75% = $150,000 / $200,000

となりますが、この割合が金利が低い時は銀行の潤沢な資金により80%あるいは75%まで融資を受けられたはずが、金利上昇により銀行の資金が不足になりがちな時はこの割合が70%あるいは65%までと限定される結果となるのです。

結果としては金利が高い時期には高い自己資金が必要となり、このために冒頭のキャピタル(資本)とキャピタル・フロー(資本の流れ)の数字に影響が出てきます。

投資利益率

そして投資家にとって金利の上下により影響を被るもう一つの数値は投資利益率です。

投資利益率を算出する公式は不動産投資の場合は

投資利益率(ROI) =(純収益 − 投資額) ÷ 投資額

となり上記の参考例では投資利益率は

70% = ($85,000 - $50,000) / $50,000

となります。

当然ながら投資利益率が高ければ高いほど投資家としては手持ち資金も増えるわけすが、金利が高い時はどうしても投資額そのものを増やさねばならない結果となりますので純収益との差額が小さくなり、それを投資額で割った場合の投資利益率(ROI)が小さくなってしまうのです。

まとめ

このように、金利の上下は通常の居住用住宅を購入する際のモーゲージ(mortgage)に影響するのみならず

- キャピタル・フロー(資本の流れ)

- キャピタル(資本)

- 投資利益率

の3つにも影響してきます。

金利が高い時には最終的に投資利益率が低くなり、金利が低い時には投資利益率が高くなる傾向にありますから投資家にとってもより活動的に動くべき時期は金利の低い時期ということが言えそうです。

いずれにせよ大切なのは

金利上昇傾向 ⇒ 多くの投資家にとって不利になりがち

金利下降傾向 ⇒ 多くの投資家にとって有利になりがち

という傾向ですが、米連邦準備理事会(FRB)が定める金利の変動がもたらす影響については本日までにお伝えさせて頂いた要点を把握しておきましょう。